Kontaktieren Sie uns

Sprechen Sie mit einem Produktexperten*

Schreiben Sie uns eine E-Mail

Menü

Die Handelsqualität ist das wohl wichtigste Kriterium bei der Wahl Ihres Anbieters von Anlage- und Hebelprodukten.

Es sind diese Momente, die für Sie als aktiver Anleger so bedeutend sind: Die Börsen sind stark in Bewegung; die Notenbanken haben gerade überraschend die Zinsen verändert; hinzu kommen Quartalszahlen, die gerade Ihre Lieblingsaktie in die eine oder andere Richtung treiben. Dann wollen Sie handeln. Sofort, zum fairen Preis und in angemessener Stückzahl.

Jetzt zählt die Zuverlässigkeit Ihres Anbieters von Anlage- oder Hebelprodukten. Experten sprechen dabei von der Handelsqualität des Emittenten. Für erfahrene Anleger ist sie das Hauptkriterium bei der Auswahl des Emittenten.

Aber was genau ist eine gute Handelsqualität?

Verfügbarkeit handelbarer Kurse

Das Wichtigste ist, dass der Emittent handelbare Kurse für seine Produkte stellt. Ist dies nicht der Fall, können Anleger das Produkt möglicherweise nicht oder nur eingeschränkt kaufen oder verkaufen. Wobei der Verkauf meist wichtiger ist, denn: Nichts schmerzt mehr als eine offene Handelsposition, die Sie schließen möchten, aber nicht können. Und gerade hier trennt sich in volatilen Zeiten die Spreu vom Weizen – welcher Emittent handelbare Kurse stellt und welcher nicht.

Warum ist das so? Die Belastung der Systeme des Emittenten nimmt massiv zu, wenn sich die Börse plötzlich sehr schnell bewegt: Pro Sekunde müssen deutlich mehr beeinflussende Daten ausgewertet werden. Gleichzeitig müssen die Systeme deutlich mehr Transaktionen ausführen. Vor allem aber: Die Systeme müssen aufgrund der sich schnell ändernden Preise der Basiswerte sowie beispielsweise veränderter Volatilitäten oder gegebenenfalls Währungskursänderungen deutlich mehr Preise pro Sekunde berechnen und sie an die Börsen und Handelsplätze senden.

Eine Flut an Daten also. Und diese Flut kann die Systemlandschaft – also das Zusammenspiel von Rechenkapazität, Netzwerkleitungen und Speichern – ins Schwitzen bringen. Es können Latenzen entstehen, die von ein paar Millisekunden bis hin zum Totalausfall reichen. Es ist vergleichbar mit einer Internetseite, auf die so viele Menschen gleichzeitig zugreifen, dass sie nicht mehr erreichbar ist – nur eben in einer deutlich komplexeren Systemlandschaft.

Nur ein Emittent, der seine Systeme von vornherein für Ausnahmesituationen ausgelegt hat, kann in hochvolatilen Zeiten einen stabilen Handel gewährleisten. Da kann es gut sein, dass die Systeme in ruhigen Zeiten nur zu 15 oder 20 Prozent ausgelastet sind.

Schnelligkeit der Ausführung

Neben der Verfügbarkeit von handelbaren Kursen ist auch die Geschwindigkeit der Orderausführung und der Bestätigung der Ausführung relevant.

Im klassischen Fall geht das innerhalb von Millisekunden. Wichtig ist die „gesamte Strecke“ von Ihrem Computer über die Systeme der Bank, die Ihre Order entgegennimmt und die Systeme der Börse oder des außerbörslichen Handelssystems, die oder das dann in der Regel mit dem Emittenten handelt.

Handelbare Stückzahl

Ebenfalls relevant ist die handelbare Stückzahl, also welche Anzahl des gewählten Produkts der Anleger kaufen oder verkaufen kann. Wer etwa DAX-Turbo-Optionsscheine möchte, findet als typische Stückzahl zum Beispiel 50.000. Das bedeutet, dass BNP Paribas gerade bis zu 50.000 Stücke des Produkts zum aktuellen Kurs zum Kauf und Verkauf anbietet. Kostet der DAX-Turbo beispielsweise gerade 5 Euro, können Sie als Anleger in Summe 250.000 Euro in einen Trade investieren. Möchten Sie weniger investieren, kann der Handel in der Regel ohne Weiteres vonstattengehen.

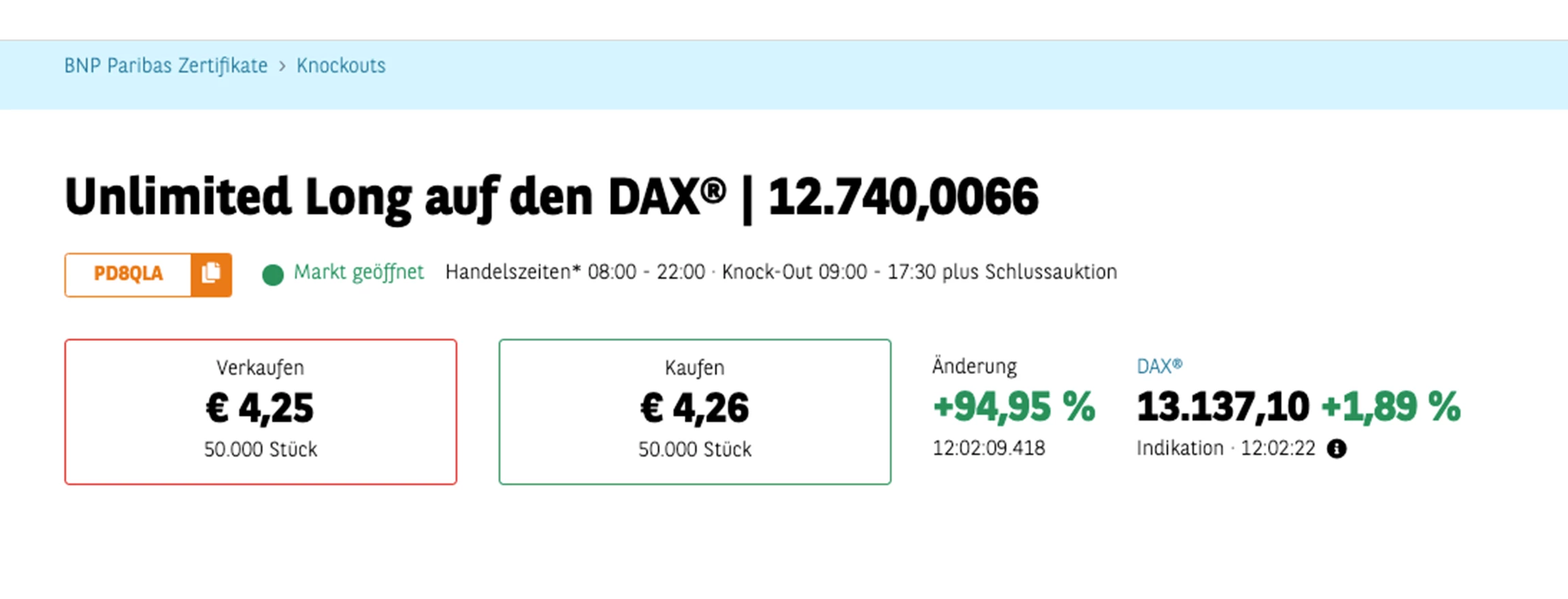

Doch was ist, wenn Sie mehr als die 50.000 Stück im Beispiel handeln möchten? In diesem Fall können Sie statt einer Order zwei erteilen. Wenn Sie zum Beispiel 100.000 DAX-Turbos handeln möchten, BNP Paribas aber nur Kurse für 50.000 Stücke stellt, dann können Sie nacheinander zwei Orders zu je 50.000 Stücken stellen. Auf dieser Internetseite zeigen wir Ihnen zu jedem Produkt die aktuell handelbare Stückzahl, und zwar direkt unter dem Preis des jeweiligen Produkts (siehe Bild).

Die handelbare Stückzahl finden Sie direkt unter dem Preis - hier die Stückzahl 50.000 am Beispiel eines Unlimited Long auf den DAX (WKN: PD8QLA)

Übrigens: Falls Sie eine größere Stückzahl kaufen oder verkaufen möchten als die, die BNP Paribas gerade zur Verfügung stellt, rufen Sie uns an (069/7193-3111) oder schreiben Sie uns im Chat auf der Website. Wir werden dann sofort prüfen, ob wir die Stückzahl für Sie erhöhen können.

Doch warum bietet der Anbieter der Produkte überhaupt nur für eine begrenzte handelbare Stückzahl? Das hängt insbesondere mit der Liquidität des Basiswerts zum jeweils aktuellen Zeitpunkt zusammen. Bekanntlich sichern sich Anbieter ab, indem sie etwa dann den Basiswert kaufen, wenn Sie beispielsweise einen Call-Optionsschein auf den DAX kaufen. Der DAX-Future ist meist liquider als eine Aktie aus dem DAX, die wiederum ihrerseits meist liquider ist als eine „kleine“ S-DAX Aktie. Dementsprechend können Sie grundsätzlich mehr DAX-Produkte kaufen oder verkaufen als Produkte auf eine weniger liquide S-DAX Aktie.

Wichtig: Die Liquidität des Basiswerts verändert sich über die Zeit. Zum Beispiel sind Aktien aus dem DAX zwischen 9:00 Uhr und 17:30 Uhr – also wenn der Referenzmarkt XETRA geöffnet ist – deutlich liquider, als etwa abends zwischen 20:00 und 22:00 Uhr oder morgens vor 9:00 Uhr. Daher ist auch die Stückzahl, die wir als Emittent bzw. Anbieter stellen, in der Regel während der XETRA-Handelszeiten höher als außerhalb dieser Zeiten (bei deutschen Basiswerten). Gleichzeitig profitieren Sie während der XETRA Handelszeiten in der Regel von engeren Spreads, also geringeren Differenzen zwischen Kauf- und Verkaufskursen. Das Gleiche gilt zum Beispiel für US-Basiswerte, die eine höhere Liquidität aufweisen, wenn der US-Markt geöffnet ist, also nachmittags ab 15:30 Uhr.

Faire Preise und konstantes Pricing

Dank des hohen Wettbewerbs auf dem deutschen Derivatemarkt sind die Preise für Derivate hier im internationalen Vergleich durchaus fair: Zwischen zehn und 15 Banken bieten Anlegern ihre Produkte an. Wer zu teuer ist, trifft auf keine Nachfrage.

Der günstigste Preis ist aber bei Weitem nicht alles. Eventuell stammt er von einem Emittenten, der nicht konsequent in seine Systeme investiert und im Härtefall keine gute Handelsqualität mehr bieten kann.

Erfahrene Anleger setzen in allererster Linie auf Emittenten mit guter Handelsqualität und blicken gleichzeitig auf den Preis. Für neue Anleger ist es relativ einfach: Man setzt auf einen Emittenten, der seit Langem am Markt aktiv ist und der für seine Handelsqualität bekannt ist. Eine andere Möglichkeit: Man fragt bei einem befreundeten, erfahrenen Anleger nach.

BNP Paribas ist seit über 20 Jahren in diesem Markt aktiv und einer der größten Emittenten in Deutschland. Wir werden regelmäßig für unsere Handelsqualität und für die Qualität unseres Sekundärmarkts prämiert.

Fazit

Um mit Anlage- und Hebelprodukten erfolgreich an der Börse zu agieren, reicht es nicht, nur das richtige Gespür für den passenden Basiswert und dessen Verlauf zu haben. Es bedarf der Wahl eines Anbieters von Wertpapieren, der für Handelsqualität in all ihren Facetten steht.

Bei BNP Paribas setzen wir alles daran, Ihnen immer die beste Handelsqualität zu bieten.

Hinweis: Trotz guter Handelsqualität kann der Handel unter bestimmten Umständen nicht möglich gemacht werden. Hintergründe können unter anderem besondere Marktsituationen, wie etwa stark volatile Märkte, Störungen im Handel oder in der Preisfeststellung des Basiswerts oder damit vergleichbare Ereignisse sowie besondere Umstände, wie etwa technische Störungen, Informationsübertragungsprobleme zwischen Marktteilnehmern oder auch höhere Gewalt sein. Daher sollten (potentielle) Anleger berücksichtigen, dass sie die Wertpapiere – insbesondere in den genannten Situationen – nicht jederzeit und zu einem bestimmten Kurs kaufen oder verkaufen können.