Kontaktieren Sie uns

Sprechen Sie mit einem Produktexperten*

Schreiben Sie uns eine E-Mail

Menü

Wenn die Zinsen fallen

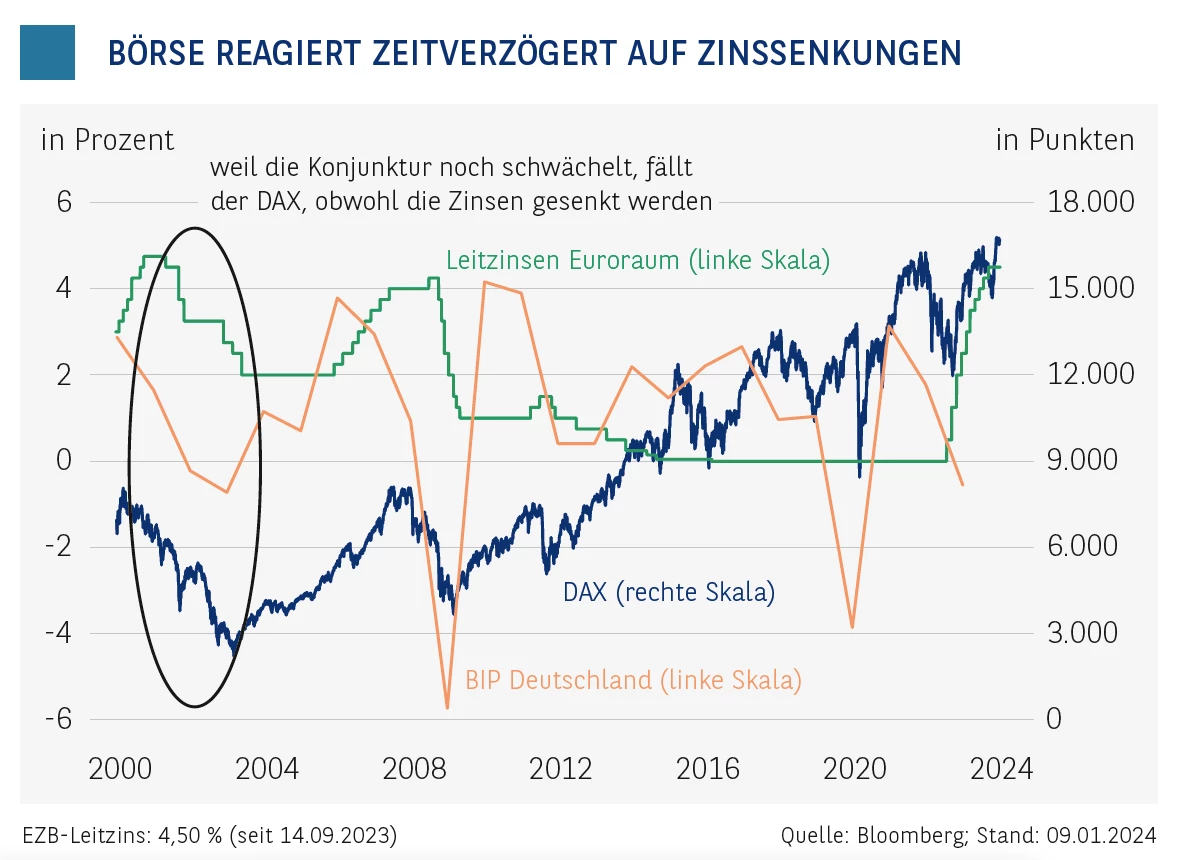

Das Zinshoch scheint erreicht, die Notenbanker denken über Zinssenkungen nach. Das ist grundsätzlich gut für Aktien. Doch ein Blick in die Vergangenheit zeigt auch: Es braucht eine Zeit, bis Aktien auf fallende Zinsen reagieren.

Wenn die Zinsen fallen, steigen die Aktienkurse. Stimmt das? Von der Beantwortung dieser Frage hängt unter Umständen die Entwicklung des Aktienmarkts im laufenden Jahr ab. Denn derzeit scheint es relativ unwahrscheinlich, dass die Notenbanken die Zinsen weiter anheben. Sowohl die Konjunktur als auch die Inflation schwächelt, steigende Zinsen sind da nicht nötig. Ganz im Gegenteil. Mehr und mehr scheinen sich die Notenbanker Gedanken über eine Zinswende zu machen, auch wenn dies nur ungern ausgesprochen wird. So hat etwa Jerome Powell, Chef der US-Notenbank, während einer Pressekonferenz im Dezember, die im Anschluss an eine Notenbankberatung stattfand, durchblicken lassen, dass die Verantwortlichen über fallende Zinsen „nachdenken“. Für den Markt war das Anlass genug zu Freude. Die Börsenkurse stiegen in den darauffolgenden Tagen kräftig. Wenn die Zinsen fallen, steigen die Aktienkurse – scheint also zu stimmen.

Kein Automatismus. Dennoch stellt sich die Frage, ob fallende Zinsen quasi automatisch und unmittelbar zu steigenden Aktienkurse führen. Dass rückläufige Zinsen grundsätzlich für Aktien gut sind, hat vor allem folgenden Grund: Je niedriger die Zinsen, desto höher der heutige Barwert einer Aktie. Der Barwert errechnet sich aus den zukünftigen Gewinnen je Aktie eines Unternehmens unter Berücksichtigung der Zinsen. Der Barwert wird rechnerisch dadurch ermittelt, dass die in der Zukunft anfallenden Zahlungen auf den heutigen Wert abgezinst und aufaddiert werden. Rechnet ein Unternehmen beispielsweise damit, in zehn Jahren einen Gewinn von 1.000 Euro zu erzielen, beträgt der heutige Barwert des Unternehmens bei einem Zinssatz von fünf Prozent knapp 614 Euro. Liegt der Zins aber bei null Prozent, beträgt der Barwert 1.000 Euro.

Das heißt, je niedriger die Zinsen, desto höher das Kurspotenzial an der Börse. Oder um es einmal etwas laxer zu formulieren: Je weiter die Zinsen fallen, desto höher kann es am Markt gehen. Dahinter steckt natürlich kein Automatismus. Letztendlich sind es immer noch Menschen, die Kaufentscheidungen treffen. Ob sie fallende Zinsen als Kaufsignal wahrnehmen oder nicht, hängt von vielen weiteren Faktoren ab. Und die scheinen einen erheblichen Einfluss auf die Kursentwicklung am Markt zu haben. In der Vergangenheit hat sich nämlich gezeigt, dass Aktienkurse keineswegs in dem Moment anfangen zu steigen, in dem die Zinsen fallen. Nehmen wir zum Beispiel den Zeitraum Oktober 2008 bis Mai 2009. Damals wurden die Zinsen von der EZB in mehreren Schritten von 4,25 auf 1 Prozent gesenkt. Der DAX benötigte aber vom Moment der ersten Zinssenkung an bis zu seinem Tief rund fünf Monate. Noch länger dauerte es nach dem Platzen der Technologieblase. Im Mai 2001 wurden die Zinsen zum ersten Mal von der EZB gesenkt. Der DAX fiel aber weiter und erreichte erst im März 2003 sein Tief.

Zinssenkungen können auch belasten. Die zeitverzögerte Reaktion auf die Zinssenkungen kann vielleicht so erklärt werden: Zum einen brauchen die Unternehmen eine gewisse Zeit, bis sie von dem günstigeren Zinsumfeld profitieren und es in steigende Gewinne umsetzen können, die sich dann positiv an der Börse niederschlagen. Denn etwa Kredite, die in Hochzinsphasen aufgenommen wurden und mit entsprechend hohen Rückzahlungszinsen verbunden sind, enden nicht sofort, wenn die Zinsen fallen. Die Unternehmen müssen ihre Schulden umschichten und mit den Banken günstigere Konditionen aushandeln. Das dauert.

Zum anderen: Ist eine Zinssenkungsphase eingeläutet, könnte das zumindest kurzfristig eben nicht den Konsum und die Wirtschaft befeuern, sondern genau den gegenteiligen Effekt haben, nämlich dann, wenn die Akteure – Konsumenten und Unternehmen – mit weiteren Ausgaben warten. Denn wenn alle wissen, dass die Kredite in den kommenden Monaten billiger werden, dann wird abgewartet – nötige kreditfinanzierte Ausgaben und Investitionen werden vielleicht einfach noch mal um einige Monate verschoben. Eine solche Entwicklung erinnert an deflationäre Phasen, in denen fallende Preise zu rückläufigem Konsum führen, weil alle warten. Und wenn das passiert, kann die Konjunktur gerade durch die fallenden Zinsen noch einmal einknicken. Ein Kreislauf entsteht, aus dem die Konjunktur erst herauskommt, wenn Unternehmen und Konsumenten davon ausgehen, dass die Zinsen unten sind und weiteres Abwarten nicht lohnt. Dann kann die Konjunktur sich wieder erholen, und die Börse profitiert davon.

So war es in der Vergangenheit. Im Mai 2001 startete die EZB eine Zinssenkungsphase. Die Konjunktur, die prozentuale Veränderung des deutschen Bruttoinlandsprodukts (BIP), schwächelte aber weiterhin und erreichte erst 2003 ihren Wendepunkt. Die sich daran anschließende konjunkturelle Erholung wurde an der Börse mit steigenden Kursen quittiert.

Es gibt kein Drehbuch. Kann die Entwicklung in der Vergangenheit hilfreich für die aktuelle Situation sein? Ja und nein. Jede historische Situation ist einzigartig. Die Lage 2001 bis 2003 war anders als heute. Die Inflation etwa, heute Hauptanlass für die steigenden Zinsen, spielte kurz nach der Jahrhundertwende kaum eine Rolle. Damals wurden die Zinsen gesenkt, weil ein scharfer Rückgang des Wirtschaftswachstums, ausgelöst unter anderem durch das Platzen der berühmt-berüchtigten Dot.com-Blase“ am Technologieaktienmarkt, aufgefangen werden musste. Auch heute entwickelt sich die Konjunktur rückläufig, Hauptgrund für fallende Zinsen sind aber die rückläufigen Inflationszahlen.

An der Börse gibt es kein Drehbuch, letztendlich ist also ungewiss, was 2024 passieren wird. Setzen wir aber voraus, dass die Zinsen im neuen Jahr tendenziell eher fallen und die Konjunktur 2023 ihren Wendepunkt gesehen hat – nach Einschätzung des Internationalen Währungsfonds (IWF) könnte das deutsche BIP 2024 im Vergleich zu 2023 um knapp ein Prozent zulegen, nach einem Minus von rund 0,5 Prozent im zurückliegenden Jahr –, hätten wir für 2024 zumindest eine interessante Konstellation, die in der Vergangenheit, bei allen Unterschieden, oft zu steigenden Kursen an der Börse geführt hat. Es bleibt die Frage, ob die Börse die Konjunkturerholung schon eingepreist hat. Möglich. Andererseits hat die EZB noch nicht einmal mit der Zinssenkung begonnen. Der eigentliche Anstieg der Börse könnte uns also noch bevorstehen.

Wichtige rechtliche Hinweise – bitte lesen. Dieser Beitrag von BNP Paribas S.A. – Niederlassung Deutschland ist eine Produktinformation und Werbe- bzw. Marketingmitteilung, die sich an private und professionelle Kunden in Deutschland und Österreich richtet, wie definiert in § 67 deutsches Wertpapierhandelsgesetz (WpHG) und § 1 Z 35 und 36 österreichisches Wertpapieraufsichtsgesetz 2018 (WAG 2018). Er stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. Ferner handelt es sich nicht um eine Aufforderung, ein solches Angebot zu stellen. Insbesondere stellt dieser Beitrag keine Anlageberatung bzw. Anlageempfehlung dar, weil er die persönlichen Verhältnisse des jeweiligen Anlegers nicht berücksichtigt.

Es handelt sich um eine Werbe- bzw. Marketingmitteilung, die weder den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit bzw. der Förderung der Unabhängigkeit von Finanzanalysen noch dem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen unterliegt. Der Erwerb von hierin beschriebenen Finanzinstrumenten bzw. Wertpapieren erfolgt ausschließlich auf Basis der im jeweiligen Prospekt nebst etwaigen Nachträgen und den endgültigen Angebotsbedingungen enthaltenen Informationen. Diese Dokumente können in elektronischer Form unter www.derivate.bnpparibas.com unter Eingabe der jeweiligen Wertpapierkennnummer (WKN oder ISIN) des Produkts bzw. der jeweilige Basisprospekt unter www.derivate.bnpparibas.com/service/basisprospekte abgerufen werden. Ebenso erhalten Sie diese Dokumente in deutscher oder englischer Sprache in elektronischer Form per Mail von derivate@bnpparibas.com bzw. in Papierform kostenfrei in Deutschland von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main, Senckenberganlage 19, 60325 Frankfurt am Main.

Diese Werbe- bzw. Marketingmitteilung ersetzt keine persönliche Beratung. BNP Paribas S.A. rät dringend, vor jeder Anlageentscheidung eine persönliche Beratung in Anspruch zu nehmen. Um potenzielle Risiken und Chancen der Entscheidung, in das Wertpapier zu investieren, vollends zu verstehen wird ausdrücklich empfohlen, den jeweiligen Prospekt nebst etwaigen Nachträgen, die jeweiligen endgültigen Angebotsbedingungen sowie das jeweilige Basisinformationsblatt (KID) gut durchzulesen, bevor Anleger eine Anlageentscheidung treffen. BNP Paribas S.A (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für den Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

Basisinformationsblatt: Für die hierin beschriebenen Wertpapiere steht ein Basisinformationsblatt (KID) zur Verfügung. Dieses erhalten Sie in deutscher oder englischer Sprache kostenfrei in Deutschland von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main, Senckenberganlage 19, 60325 Frankfurt am Main sowie unter www.derivate.bnpparibas.com unter Eingabe der Wertpapierkennnummer (WKN oder ISIN) des Wertpapiers.

Warnhinweis: Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann.

Hinweis auf bestehende Interessenkonflikte zu den besprochenen Wertpapieren/Basiswerten bzw. Produkten, die auf diesen Wertpapieren/Basiswerten basieren: Als Universalbank kann BNP Paribas S.A., ein mit ihr verbundenes Unternehmen oder eine andere Gesellschaft der BNP Paribas Gruppe mit Emittenten von in dem Beitrag genannten Wertpapieren/Basiswerten in einer umfassenden Geschäftsbeziehung stehen (zum Beispiel Dienstleistungen im Investmentbanking oder Kreditgeschäfte). Sie kann hierbei in Besitz von Erkenntnissen oder Informationen gelangen, die in dieser Werbe- bzw. Marketingmitteilung nicht berücksichtigt sind. BNP Paribas S.A., ein mit ihr verbundenes Unternehmen oder eine andere Gesellschaft der BNP Paribas Gruppe oder auch Kunden von BNP Paribas S.A. können auf eigene Rechnung Geschäfte in oder mit Bezug auf die in dieser Werbemitteilung angesprochenen Wertpapiere/Basiswerte getätigt haben oder als Marketmaker für diese agieren. Diese Geschäfte (zum Beispiel das Eingehen eigener Positionen in Form von Hedge-Geschäften) können sich nachteilig auf den Marktpreis, Kurs, Index oder andere Faktoren der jeweiligen genannten Produkte und damit auch auf den Wert der jeweiligen genannten Produkte auswirken. BNP Paribas S.A. unterhält interne organisatorische, administrative und regulative Vorkehrungen zur Prävention und Behandlung von Interessenkonflikten.

Wichtige Information für US-Personen: Die hierin beschriebenen Produkte und Leistungen sind nicht an US Personen gerichtet. Dieser Beitrag darf nicht in die USA eingeführt oder gesandt oder in den USA oder an US-Personen verteilt werden.

Emittentenrisiko: Die in diesem Beitrag beschriebenen Wertpapiere werden von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main emittiert und von der BNP Paribas S.A. garantiert. Als Inhaberschuldverschreibungen unterliegen die von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main emittierten und von der BNP Paribas S.A. garantierten Wertpapiere keiner Einlagensicherung. Der Anleger trägt daher mit Erwerb des Wertpapiers das Ausfallrisiko der Emittentin sowie der Garantin. Angaben zum maßgeblichen Rating von BNP Paribas S.A. sind unter www.derivate.bnpparibas.com erhältlich. Ein Totalverlust des vom Anleger eingesetzten Kapitals ist möglich.

Marken: DAX® und TecDAX® sind eingetragene Marken der Deutschen Börse AG. STOXXSM , STOXX 50SM und EURO STOXX 50SM Index sind Marken der STOXX Limited. STOXX Limited ist ein Unternehmen der Deutschen Börse. SMI® ist eine eingetragene Marke der SIX Swiss Exchange. ATX (Austrian Traded Index®) und RDX (Russian Depository Index®) werden durch die Wiener Börse AG real-time berechnet und veröffentlicht. WIG 20® ist eine eingetragene Marke der Warsaw Stock Exchange. BUX® ist eine eingetragene Marke der Budapest Stock Exchange. Dow Jones Industrial AverageSM ist ein Dienstleistungszeichen von McGraw-Hill Companies. S&P 500® ist ein eingetragenes Warenzeichen der McGraw-Hill Companies, Inc. Nasdaq 100® ist eine eingetragene Marke von The Nasdaq Stock Market, Inc. NYSE Arca Gold Bugs Index ist Eigentum der NYSE Euronext. Nikkei 225® Index ist Eigentum der Nihon Keizai Shimbun, Inc. TOPIX® ist Eigentum der Japan Exchange Group. Hang Seng IndexSM und Hang Seng China Enterprises IndexSM sind Eigentum von Hang Seng Indexes Company Limited. KOSPI 200SM ist Eigentum der Korea Stock Exchange. SET 50SM ist ein eingetragenes Warenzeichen der Stock Exchange of Thailand. MSCI® ist ein eingetragenes Warenzeichen von MSCI Inc. IBEX 35 ist ein eingetragenes Warenzeichen der Sociedad de Bolsas S.A. CECE EUR Index ® ist Eigentum und eingetragenes Warenzeichen der Wiener Börse AG. Der FTSE/ASE 20 Index® ist gemeinsames Eigentum der Athens Stock Exchange und von FTSE International Limited und wurde für den Gebrauch durch BNP Paribas S.A. – Niederlassung Deutschland lizenziert. FTSE International Limited fördert, unterstützt oder bewirbt nicht diese Produkte. FTSE™, FTSE® und Footsie® sind registrierte Marken der London Stock Exchange Plc und The Financial Times Limited und werden von FTSE International unter einer Lizenz verwendet. NIFTY 50SM ist ein eingetragenes Warenzeichen der National Stock Exchange of India. S&P Toronto Stock Exchange 60 Index® ist ein eingetragenes Warenzeichen der McGraw-Hill Companies Inc. Dow Jones Turkey Titans 20 Index ist eine Dienstleistungsmarke von Dow Jones & Company, Inc. und wurde für den Gebrauch durch BNP Paribas S.A. – Niederlassung Deutschland lizenziert. LPX 50® und LPX® Major Market Index sind eingetragene Marken der LPX GmbH, Basel. GPR 250 Global Index ist eingetragenes Warenzeichen von Global Property Research. MSCI® World Index und MSCI® Emerging Markets sind eingetragene Warenzeichen von MSCI Inc.

Das vorliegende Dokument wurde von der BNP Paribas S.A. Niederlassung Deutschland erstellt, eine Niederlassung der BNP Paribas S.A. mit Hauptsitz in Paris, Frankreich. BNP Paribas S.A. Niederlassung Deutschland, Senckenberganlage 19, 60325 Frankfurt am Main wird von der Europäischen Zentralbank (EZB) und der Autorité de Contrôle Prudentiel et de Résolution (ACPR) beaufsichtigt, ist von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zugelassen und ist Gegenstand beschränkter Regulierung durch die BaFin. BNP Paribas S.A. ist von der EZB und der ACPR zugelassen und wird von der Autorité des Marchés Financiers in Frankreich beaufsichtigt. BNP Paribas S.A. ist als Gesellschaft mit beschränkter Haftung in Frankreich eingetragen. Sitz: 16 Boulevard des Italiens, 75009 Paris, France. www.bnpparibas.com.

© 2025 BNP Paribas. Alle Rechte vorbehalten. Wiedergabe oder Vervielfältigung des Inhalts dieses Beitrag oder von Teilen davon in jeglicher Form ohne unsere vorherige Einwilligung sind untersagt.