Kontaktieren Sie uns

Sprechen Sie mit einem Produktexperten*

Schreiben Sie uns eine E-Mail

Menü

Funktionsweise von Bonus-Zertifikaten

Im folgenden werden wir auf die Funktionsweise von Bonus-Zertifikaten eingehen und diese anhand von Beispielen erklären.

1. Fall: Barriere nicht verletzt

Lassen Sie uns alles Weitere an einem Beispiel erläutern:

Zur Erklärung der Funktionsweise von Bonus-Zertifikaten werden wir im ersten Fall nur zwei Szenarien durchspielen: ein positives und ein sehr positives. Warum kein neutrales oder negatives? Weil es diese nicht gibt, wenn die Barriere nicht verletzt wurde und der Bonusbetrag über dem Erwerbspreis zuzüglich der Erwerbskosten liegt. Die Erwerbskosten in Höhe von 1,20 Euro berücksichtigen wir, indem wir sie vom Auszahlungsbetrag am Laufzeitende subtrahieren.

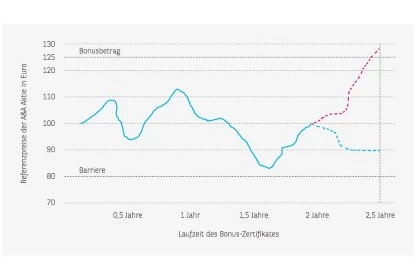

Auf der horizontalen Achse sehen Sie die Laufzeit des Bonus-Zertifikates, auf der vertikalen Achse können Sie die Kursentwicklung des Basiswertes ablesen.

Die durchgezogene blaue Linie zeigen Ihnen den möglichen Kursverlauf der A&A Aktie vom Beginn der Laufzeit des Bonus-Zertifikates bis rund zwei Jahre nach Beginn der Laufzeit. Ab hier zeigen wir Ihnen zwei mögliche Szenarien für den weiteren Kursverlauf des Basiswertes bis zum Laufzeitende: Die pink gestrichelte Linie bildet das Szenario 1 ab, die blau gestrichelte Linie das Szenario 2.

Der Kurs des Basiswertes hat während der gesamten Laufzeit des Bonus-Zertifikates die Barriere nicht erreicht oder unterschritten.

¹ Erwerbskosten vonseiten der Depotbank = 1,2 % des Erwerbspreises,(100 x 0,012) = 1,2. Die dem Anleger tatsächlich entstehenden Kosten können (u. U. sogar erheblich) von den in der Szenariobetrachtung zugrunde gelegten Kosten abweichen.

Szenario 1: sehr positiv

Der Referenzpreis liegt bei 130 Euro. Da der Referenzpreis über dem Bonusbetrag (125 Euro) liegt, entspricht in diesem Fall der Referenzpreis dem Auszahlungsbetrag. Die erzielte Rendite beträgt 28,80 %.² Der Inhaber des Basiswertes schneidet wegen der erhaltenen Dividenden etwas besser ab. Seine Rendite beträgt 40 %.³ Kosten sind nicht berücksichtigt.

² (130 - 1,2) / 100 - 1 = -0,288

³ (130 + 10) / 100 - 1 = -0,4

Szenario 2: positiv

Der Referenzpreis liegt bei 90 Euro. Da der Referenzpreis unter dem Bonusbetrag (125 Euro) liegt, entspricht in diesem Fall der Bonusbetrag dem Auszahlungsbetrag. Die erzielte Rendite beträgt 23,80 %.⁴ Der Inhaber des Basiswertes schneidet wesentlich schlechter ab, weil für ihn bei der Berechnung der Rendite der Referenzpreis in Höhe von 90 Euro maßgeblich ist. Wegen der erhaltenen Dividenden wird das Ganze gerade noch zum Nullsummenspiel, seine Rendite ist weder positiv noch negativ, also null – vor Kosten.⁵

⁴ (125 - 1,2) / 100 - 1 = -0,238

⁵ (90 + 10) / 100 - 1 = 0

Kurz und knapp

-

Sofern der Kurs des Basiswertes die Barriere nicht erreicht oder unterschritten haben sollte, wird der Zertifikateinhaber in der Regel⁶ eine positive Rendite erwirtschaften.

-

Je höher der Referenzpreis, umso größer ist die Chance, dass die Rendite des Zertifikateinhabers höher ausfällt als bei Erhalt des Bonusbetrags.

In der nachfolgenden Tabelle können Sie die prozentuale Wertentwicklung des obigen Bonus-Zertifikates im Vergleich zur A&A Aktie nachverfolgen. Voraussetzung: Die Barriere wurde während der Laufzeit nicht verletzt.

⁶ Ausnahme: Erwerbspreis zuzüglich Erwerbskosten höher als Bonusbetrag

2. Fall: Barriere verletzt

Im zweiten Fall haben sich die Startdaten natürlich nicht geändert:

⁷ Erwerbskosten vonseiten der Depotbank = 1,2 % des Erwerbspreises,

(100 x 0,012) = 1,2. Die dem Anleger tatsächlichentstehenden Kosten können

(u.U. sogar erheblich) von den in der Szenariobetrachtung zugrunde gelegten

Kosten abweichen

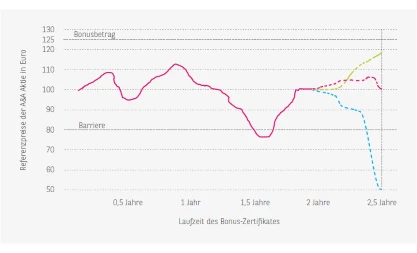

Wir werden nun drei Szenarien durchspielen: ein positives, ein neutrales und ein negatives. Die Erwerbskosten in Höhe von 1,20 Euro berücksichtigen wir auch hier, indem wir sie vom Auszahlungsbetrag am Laufzeitende subtrahieren. Auf der horizontalen Achse sehen Sie die Laufzeit des Bonus-Zertifikates, auf der vertikalen Achse können Sie die Kursentwicklung des Basiswertes ablesen. Die durchgezogene pinke Linie zeigt Ihnen den möglichen Kursverlauf der A&A Aktie vom Beginn der Laufzeit des Bonus-Zertifikates bis rund zwei Jahre nach Beginn der Laufzeit. Ab hier zeigen wir Ihnen drei mögliche Szenarien für den weiteren Kursverlauf des Basiswertes bis zum Laufzeitende: Die grün gestrichelte Linie bildet das Szenario 1 ab, die pink gestrichelte Linie das Szenario 2 und die blau gestrichelte Linie das Szenario 3. Wie wir sehen, hat der Basiswert nach rund 1,5 Jahren die Barriere unterschritten. Der Bonusmechanismus ist somit erloschen.

Szenario 1: positiv

Glücklicherweise erholt sich der Basiswert in der verbleibenden Laufzeit und schließt am Bewertungstag bei 120 Euro. Der Auszahlungsbetrag für das Bonus-Zertifikat am Rückzahlungstermin beträgt somit 120 Euro. Bei der Berechnung der tatsächlich erwirtschafteten Rendite müssen wir jetzt noch die Erwerbskosten in Höhe von 1,20 Euro berücksichtigen. Im Ergebnis erzielen wir mit unserem Bonus-Zertifikat eine Rendite in Höhe von 18,8 %.⁸ Der Inhaber der Aktie schneidet besser ab, da er zweimal die jährliche Dividende in Höhe von 5 Euro, also zusammen 10 Euro erhält. Die erwirtschaftete Rendite bei einer Direktanlage in die Aktie über die gesamte Laufzeit beträgt 30 %.⁹

⁸ (120 - 1,2) / 100 - 1 = 0,188; ⁹ (120 + 10) / 100 - 1 = 0,30

Szenario 2: neutral

Der Basiswert erholt sich nach Unterschreiten der Barriere und notiert am Bewertungstag bei 101,20 Euro. Der Auszahlungsbetrag beträgt somit 101,20 Euro. Bei der Berechnung der tatsächlich erwirtschafteten Rendite müssen wir jetzt wieder die Erwerbskosten in Höhe von 1,20 Euro berücksichtigen. Im Ergebnis erzielen wir mit unserem Bonus-Zertifikat weder eine positive noch eine negative Rendite¹⁰ Der Inhaber der Aktie schneidet wieder besser ab, da er zweimal die jährliche Dividende in Höhe von 5 Euro, also zusammen 10 Euro erhält. Die erwirtschaftete Rendite bei einer Direktanlage in die Aktie über die gesamte Laufzeit beträgt 11,20 %.¹¹

¹⁰ (101,2 - 1,2) / 100 - 1 = 0; ¹¹ (101,2 + 10) / 100 - 1 = 0,112

Szenario 3: negativ

Der Basiswert notiert am Bewertungstag bei 50 Euro und unsere Anlage endet mit einem Verlust. Unter Berücksichtigung der Erwerbskosten in Höhe von 1,20 Euro erzielen wir eine negative Rendite in Höhe von -51,2 %.¹² Der Inhaber der Aktie schneidet ein bisschen besser ab, da die beiden Dividendenzahlungen ihn für den Kursverlust der Aktie entschädigen. Er erzielt eine negative Rendite von -40,00 %. Kosten sind nicht berücksichtigt.¹³

¹² (50 - 1,2) / 100 - 1 = -0,512; ¹³ (50 + 10) / 100 - 1 = -0,40

Kurz und knapp

-

Sofern der Basiswert die Barriere erreicht oder unterschritten habe sollte, ist der Bonus verloren und dem Anleger drohen Verluste. Sofern die Barriere verletzt wurde, wird der Zertifikateinhaber bei identischen Erwerbspreisen von Basiswert und Bonus-Zertifikat immer eine schlechtere Rendite erwirtschaften als der Inhaber des Basiswertes. Das liegt an den Dividenden während der Laufzeit, die der Inhaber des Basiswertes erhält, nicht aber der Zertifikateinhaber.

-

Das Erzielen einer positiven Rendite ist auch dann nicht ausgeschlossen, wenn die Barriere erreicht oder unterschritten wurde, aber es bedarf dafür einer deutlichen Kurserholung des Basiswertes bis zum Laufzeitende.

Kurserholung des Basiswertes bis zum Laufzeitende. In der nachfolgenden Tabelle können Sie die prozentuale Wertentwicklung des obigen Bonus-Zertifikates im Vergleich zur A&A Aktie nachverfolgen. Voraussetzung: Die Barriere wurde während der Laufzeit verletzt.

Produktvarianten

Die spezifischen Produktmerkmale von Bonus-Zertifikaten lassen sich in verschiedener Hinsicht erweitern. Im Ergebnis können Sie als Anleger das individuell von Ihnen gewünschte Risiko-Rendite-Profil noch genauer steuern. Alle Erweiterungen der Produktmerkmale führen zu einer Reduzierung des Risikos gegenüber vergleichbaren, „herkömmlichen“

Bonus-Zertifikaten. Dementsprechend wird auch die maximal erzielbare Rendite etwas niedriger ausfallen.

Capped Bonus

Beim Capped Bonus-Zertifikat wird eine obere Kursgrenze, ein Cap, einbezogen. Der Cap bewirkt, dass der maximal mögliche Auszahlungsbetrag auf einen Höchstbetrag begrenzt wird. Die Höhe dieses Caps kann identisch mit der des Bonusbetrages sein, durchaus aber auch höher. Im Ergebnis bedeutet diese Begrenzung des maximal möglichen Auszahlungsbetrags, dass Sie als Anleger ab einer bestimmten Höhe nicht mehr an steigenden Kursen des Basiswertes teilnehmen. Sofern nämlich der Referenzpreis über dem Cap notiert, so erhalten Sie lediglich einen Auszahlungsbetrag, der dem Cap entspricht. Bei Aktienindizes als Basiswert muss der Cap gegebenenfalls mit dem Bezugsverhältnis multipliziert werden. Die gute Nachricht ist, dass die Kappung des Auszahlungsbetrags dazu führt, dass entweder die Barriere oder der Erwerbspreis niedriger ist als bei Bonus-Zertifikaten mit vergleichbaren Ausstattungsmerkmalen.

Bonus PRO

Bonus PRO-Zertifikate funktionieren wie herkömmliche Bonus-Zertifikate. Der Unterschied ist, dass die Barriere nur während eines begrenzten Zeitraums beobachtet wird. Dieser endet in der Regel mit der Laufzeit des Zertifikates. Wenn der Kurs des Basiswertes also vor dem Beobachtungszeitraum auf oder unterhalb der Barriere notiert, führt dies nicht zum Verlust des Bonusmechanismus.

Capped Bonus PRO

Capped Bonus PRO-Zertifikate funktionieren wiederum wie herkömmliche Capped Bonus-Zertifikate, mit dem Unterschied, dass die Barriere nur während eines begrenzten Zeitraums beobachtet wird. Dieser endet in der Regel mit der Laufzeit des Zertifikates. Wenn der Kurs des Basiswertes vor dem Beobachtungszeitraum auf oder unterhalb der Barriere notiert, führt dies nicht zum Verlust des Bonusmechanismus.

Bonus Last Minute

Bonus Last Minute Zertifikate funktionieren wie normale Bonus-Zertifikate. Der Unterschied ist, dass die Barriere nur zu einem bestimmten Zeitpunkt, dem Bewertungszeitpunkt, beobachtet wird. Wenn der Basiswert vorher auf oder unterhalb der Barriere notiert, führt dies nicht zum Verlust des Bonusmechanismus. Da lediglich ein einziger Beobachtungszeitpunkt für das Verletzen der Barriere relevant ist, ist die Wahrscheinlichkeit der Auszahlung des Bonusbetrags beim Bonus Last Minute Zertifikat höher als bei herkömmlichen Bonus-Zertifikaten oder der Produktvariante Bonus PRO, bei denen die Barriere während der gesamten Laufzeit bzw. während eines Beobachtungszeitraums betrachtet wird.

Chancen und Risiken

Die Funktionsweise von Bonus-Zertifikaten: Chancen

-

Erhalt eines Auszahlungsbetrags mindestens in Höhe des Bonusbetrags, sofern der Kurs des Basiswertes zu keinem Zeitpunkt während der maßgeblichen Beobachtungszeit die Barriere berührt oder unterschritten hat.

-

Sofern der Referenzpreis des Basiswertes über dem Bonusbetrag notiert, so erhält der Anleger einen Auszahlungsbetrag in Höhe des höheren Referenzpreises.

-

Sie können mit Bonus-Zertifikaten Ihr individuelles Risiko-Rendite-Profil durch die Wahl des Basiswertes, der Höhe der Barriere und des Bonusbetrags maßgeschneidert abbilden.

-

Eine positive Rendite kann auch dann erzielt werden, wenn der Basiswert während der Laufzeit des Bonus-Zertifikates eine Seitwärtsbewegung vollzieht, sofern der Kurs des Basiswertes zu keinem Zeitpunkt während der Laufzeit die Barriere berührt oder unterschritten hat.

Die Funktionsweise von Bonus-Zertifikaten: Risiken

-

Der Anleger erleidet einen Verlust, wenn der Auszahlungsbetrag am Ende der Laufzeit oder zum Zeitpunkt einer vorzeitigen Kündigung niedriger ist als der Erwerbspreis zuzüglich der Kosten. Ungünstigster Fall: Totalverlust des eingesetzten Kapitals, wenn der Basiswert am Bewertungstag bei null notiert.

-

Der Anleger trägt das Risiko, dass der Wert eines Bonus-Zertifikats während der Laufzeit durch die Marktpreis bestimmenden Faktoren nachteilig beeinflusst wird und auch deutlich unter dem Erwerbspreis liegen kann.

-

Es besteht für Sie ein Wechselkursrisiko, wenn die Abwicklungswährung nicht Ihre Heimatwährung ist.

-

Anleger sind dem Risiko der Insolvenz, das heißt der Überschuldung oder Zahlungsunfähigkeit des Emittenten ausgesetzt. Ein Totalverlust des eingesetzten Kapitals ist möglich. Der Emittent ist eine 100-prozentige Tochter der BNP Paribas S.A. Zwischen dem Emittenten und der BNP Paribas S.A. besteht ein deutschrechtlicher Beherrschungs- und Gewinnabführungsvertrag. Angaben zum maßgeblichen Rating der BNP Paribas S.A. finden Sie unter www.derivate.bnpparibas.com.

-

Mit dem Bonus-Zertifikat erhalten Sie keine auf den Basiswert bezogenen Dividendenzahlungen.

-

Bonus-Zertifikate unterliegen keiner Einlagensicherung.

-

Der Emittent kann das Bonus-Zertifikat kündigen. In diesem Fall kann der Auszahlungsbetrag unter Umständen auch erheblich unter dem Erwerbspreis liegen. Im ungünstigsten Fall kommt es zum Totalverlust. Zudem tragen Sie das Risiko, dass zu einem für Sie ungünstigen Zeitpunkt gekündigt wird und Sie den Auszahlungsbetrag nur zu schlechteren Bedingungen wieder anlegen können.

Wichtige rechtliche Hinweise – bitte lesen. Dieser Beitrag von BNP Paribas S.A. – Niederlassung Deutschland ist eine Produktinformation und Werbe- bzw. Marketingmitteilung, die sich an private und professionelle Kunden in Deutschland und Österreich richtet, wie definiert in § 67 deutsches Wertpapierhandelsgesetz (WpHG) und § 1 Z 35 und 36 österreichisches Wertpapieraufsichtsgesetz 2018 (WAG 2018). Er stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf, Verkauf oder Halten irgendeiner Finanzanlage dar. Ferner handelt es sich nicht um eine Aufforderung, ein solches Angebot zu stellen. Insbesondere stellt dieser Beitrag keine Anlageberatung bzw. Anlageempfehlung dar, weil er die persönlichen Verhältnisse des jeweiligen Anlegers nicht berücksichtigt.

Es handelt sich um eine Werbe- bzw. Marketingmitteilung, die weder den gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit bzw. der Förderung der Unabhängigkeit von Finanzanalysen noch dem Verbot des Handels im Anschluss an die Verbreitung von Finanzanalysen unterliegt. Der Erwerb von hierin beschriebenen Finanzinstrumenten bzw. Wertpapieren erfolgt ausschließlich auf Basis der im jeweiligen Prospekt nebst etwaigen Nachträgen und den endgültigen Angebotsbedingungen enthaltenen Informationen. Diese Dokumente können in elektronischer Form unter www.derivate.bnpparibas.com unter Eingabe der jeweiligen Wertpapierkennnummer (WKN oder ISIN) des Produkts bzw. der jeweilige Basisprospekt unter www.derivate.bnpparibas.com/service/basisprospekte abgerufen werden. Ebenso erhalten Sie diese Dokumente in deutscher oder englischer Sprache in elektronischer Form per Mail von derivate@bnpparibas.com bzw. in Papierform kostenfrei in Deutschland von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main, Senckenberganlage 19, 60325 Frankfurt am Main.

Diese Werbe- bzw. Marketingmitteilung ersetzt keine persönliche Beratung. BNP Paribas S.A. rät dringend, vor jeder Anlageentscheidung eine persönliche Beratung in Anspruch zu nehmen. Um potenzielle Risiken und Chancen der Entscheidung, in das Wertpapier zu investieren, vollends zu verstehen wird ausdrücklich empfohlen, den jeweiligen Prospekt nebst etwaigen Nachträgen, die jeweiligen endgültigen Angebotsbedingungen sowie das jeweilige Basisinformationsblatt (KID) gut durchzulesen, bevor Anleger eine Anlageentscheidung treffen. BNP Paribas S.A (samt Zweigniederlassungen) ist kein Steuerberater und prüft nicht, ob eine Anlageentscheidung für den Kunden steuerlich günstig ist. Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des Kunden ab und kann künftig Änderungen unterworfen sein. Kurse bzw. der Wert eines Finanzinstruments können steigen und fallen.

Basisinformationsblatt: Für die hierin beschriebenen Wertpapiere steht ein Basisinformationsblatt (KID) zur Verfügung. Dieses erhalten Sie in deutscher oder englischer Sprache kostenfrei in Deutschland von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main, Senckenberganlage 19, 60325 Frankfurt am Main sowie unter www.derivate.bnpparibas.com unter Eingabe der Wertpapierkennnummer (WKN oder ISIN) des Wertpapiers.

Warnhinweis: Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann.

Hinweis auf bestehende Interessenkonflikte zu den besprochenen Wertpapieren/Basiswerten bzw. Produkten, die auf diesen Wertpapieren/Basiswerten basieren: Als Universalbank kann BNP Paribas S.A., ein mit ihr verbundenes Unternehmen oder eine andere Gesellschaft der BNP Paribas Gruppe mit Emittenten von in dem Beitrag genannten Wertpapieren/Basiswerten in einer umfassenden Geschäftsbeziehung stehen (zum Beispiel Dienstleistungen im Investmentbanking oder Kreditgeschäfte). Sie kann hierbei in Besitz von Erkenntnissen oder Informationen gelangen, die in dieser Werbe- bzw. Marketingmitteilung nicht berücksichtigt sind. BNP Paribas S.A., ein mit ihr verbundenes Unternehmen oder eine andere Gesellschaft der BNP Paribas Gruppe oder auch Kunden von BNP Paribas S.A. können auf eigene Rechnung Geschäfte in oder mit Bezug auf die in dieser Werbemitteilung angesprochenen Wertpapiere/Basiswerte getätigt haben oder als Marketmaker für diese agieren. Diese Geschäfte (zum Beispiel das Eingehen eigener Positionen in Form von Hedge-Geschäften) können sich nachteilig auf den Marktpreis, Kurs, Index oder andere Faktoren der jeweiligen genannten Produkte und damit auch auf den Wert der jeweiligen genannten Produkte auswirken. BNP Paribas S.A. unterhält interne organisatorische, administrative und regulative Vorkehrungen zur Prävention und Behandlung von Interessenkonflikten.

Wichtige Information für US-Personen: Die hierin beschriebenen Produkte und Leistungen sind nicht an US Personen gerichtet. Dieser Beitrag darf nicht in die USA eingeführt oder gesandt oder in den USA oder an US-Personen verteilt werden.

Emittentenrisiko: Die in diesem Beitrag beschriebenen Wertpapiere werden von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main emittiert und von der BNP Paribas S.A. garantiert. Als Inhaberschuldverschreibungen unterliegen die von BNP Paribas Emissions- und Handelsgesellschaft mbH Frankfurt am Main emittierten und von der BNP Paribas S.A. garantierten Wertpapiere keiner Einlagensicherung. Der Anleger trägt daher mit Erwerb des Wertpapiers das Ausfallrisiko der Emittentin sowie der Garantin. Angaben zum maßgeblichen Rating von BNP Paribas S.A. sind unter www.derivate.bnpparibas.com erhältlich. Ein Totalverlust des vom Anleger eingesetzten Kapitals ist möglich.

Marken: DAX® und TecDAX® sind eingetragene Marken der Deutschen Börse AG. STOXXSM , STOXX 50SM und EURO STOXX 50SM Index sind Marken der STOXX Limited. STOXX Limited ist ein Unternehmen der Deutschen Börse. SMI® ist eine eingetragene Marke der SIX Swiss Exchange. ATX (Austrian Traded Index®) und RDX (Russian Depository Index®) werden durch die Wiener Börse AG real-time berechnet und veröffentlicht. WIG 20® ist eine eingetragene Marke der Warsaw Stock Exchange. BUX® ist eine eingetragene Marke der Budapest Stock Exchange. Dow Jones Industrial AverageSM ist ein Dienstleistungszeichen von McGraw-Hill Companies. S&P 500® ist ein eingetragenes Warenzeichen der McGraw-Hill Companies, Inc. Nasdaq 100® ist eine eingetragene Marke von The Nasdaq Stock Market, Inc. NYSE Arca Gold Bugs Index ist Eigentum der NYSE Euronext. Nikkei 225® Index ist Eigentum der Nihon Keizai Shimbun, Inc. TOPIX® ist Eigentum der Japan Exchange Group. Hang Seng IndexSM und Hang Seng China Enterprises IndexSM sind Eigentum von Hang Seng Indexes Company Limited. KOSPI 200SM ist Eigentum der Korea Stock Exchange. SET 50SM ist ein eingetragenes Warenzeichen der Stock Exchange of Thailand. MSCI® ist ein eingetragenes Warenzeichen von MSCI Inc. IBEX 35 ist ein eingetragenes Warenzeichen der Sociedad de Bolsas S.A. CECE EUR Index ® ist Eigentum und eingetragenes Warenzeichen der Wiener Börse AG. Der FTSE/ASE 20 Index® ist gemeinsames Eigentum der Athens Stock Exchange und von FTSE International Limited und wurde für den Gebrauch durch BNP Paribas S.A. – Niederlassung Deutschland lizenziert. FTSE International Limited fördert, unterstützt oder bewirbt nicht diese Produkte. FTSE™, FTSE® und Footsie® sind registrierte Marken der London Stock Exchange Plc und The Financial Times Limited und werden von FTSE International unter einer Lizenz verwendet. NIFTY 50SM ist ein eingetragenes Warenzeichen der National Stock Exchange of India. S&P Toronto Stock Exchange 60 Index® ist ein eingetragenes Warenzeichen der McGraw-Hill Companies Inc. Dow Jones Turkey Titans 20 Index ist eine Dienstleistungsmarke von Dow Jones & Company, Inc. und wurde für den Gebrauch durch BNP Paribas S.A. – Niederlassung Deutschland lizenziert. LPX 50® und LPX® Major Market Index sind eingetragene Marken der LPX GmbH, Basel. GPR 250 Global Index ist eingetragenes Warenzeichen von Global Property Research. MSCI® World Index und MSCI® Emerging Markets sind eingetragene Warenzeichen von MSCI Inc.

Das vorliegende Dokument wurde von der BNP Paribas S.A. Niederlassung Deutschland erstellt, eine Niederlassung der BNP Paribas S.A. mit Hauptsitz in Paris, Frankreich. BNP Paribas S.A. Niederlassung Deutschland, Senckenberganlage 19, 60325 Frankfurt am Main wird von der Europäischen Zentralbank (EZB) und der Autorité de Contrôle Prudentiel et de Résolution (ACPR) beaufsichtigt, ist von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zugelassen und ist Gegenstand beschränkter Regulierung durch die BaFin. BNP Paribas S.A. ist von der EZB und der ACPR zugelassen und wird von der Autorité des Marchés Financiers in Frankreich beaufsichtigt. BNP Paribas S.A. ist als Gesellschaft mit beschränkter Haftung in Frankreich eingetragen. Sitz: 16 Boulevard des Italiens, 75009 Paris, France. www.bnpparibas.com.

© 2025 BNP Paribas. Alle Rechte vorbehalten. Wiedergabe oder Vervielfältigung des Inhalts dieses Beitrag oder von Teilen davon in jeglicher Form ohne unsere vorherige Einwilligung sind untersagt.